| Indirizzo: | Pescara (Italy) Miami (USA) |

|---|

| Telefono: | +39 085 2058546 |

|---|

| E-mail: | info@itutor.it |

|---|

| Facebook: | Canale Facebook |

|---|

Siamo nel pieno del tentativo di

smaltimento delle sofferenze bancarie, un’ampia fetta delle quali sono legate a

prestiti immobiliari, una volta considerati sicurissimi (i valori ipotecari

periziati dovevano essere il doppio del valore del finanziamento) oggi

difficilmente recuperabili integralmente e come tale classificati a sofferenza.

La corsa delle banche a trovare accordi con specialisti del settore che

acquistino o ancora meglio sappiano gestire portafogli di crediti immobiliari

si sta intensificando.

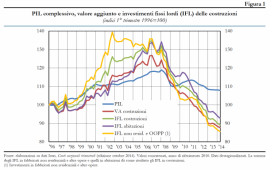

1. Quanto è importante il settore

delle costruzioni sull’economia italiana?

Risposta: molto e dal 1999 al

2008 è stato trainante con tassi di crescita importanti.

2. Quanto solide erano le imprese

di costruzioni nel periodo pre e post crisi?

Risposta: non tantissimo.

Sicuramente sono sempre state molto più indebitate delle altre imprese

(leverage 70% contro una media dell’economia del 52%). Essendo indebitate

pagavano anche oneri finanziari doppi delle altre imprese con un’incidenza del

40% sul MOL. Un costo elevato ma sopportabile perché poi si vendeva tutto e si

faceva un bel 30% secco di profitto, su un capitale investito minimo. Tutto

filava bene per i piccoli e grandi costruttori e per tutte le banche che li

finanziavano a pioggia, progetto dopo progetto.

3. Come è stata la dinamica del

finanziamento immobiliare?

Risposta: poco lungimirante.

Interessante il terzo grafico che mostra caratteristiche tipiche del settore

costruzioni: l’entità dei lavori in corso (ovviamente finanziati da mutui SAL)

che dal 1997 oscilla tra il 150% e il 100% del fatturato (le vendite o gli

appalti pagati). Ma dal 2006 le vendite rallentano e il rapporto comincia

stabilmente a deteriorarsi fino ad arrivare al 180% del 2012. Non tanto perché,

come accadeva nel periodo d’oro, si fosse fatto partire un secondo cantiere

prima di finire e vendere il primo, ma perché i tempi di vendita si allungavano

a causa della crisi di domanda. Le rimanenze non sono più lavori in corso ma sono

unità immobiliari finite e non vendute.

4. Le banche italiane avevano

capito i rischi?

Risposta: direi di no. Il grafico

successivo nella parte a destra mostra come il sistema bancario abbia concesso

credito in modo alquanto generoso fino al 2008 e in questa strana generosità il

credito alle imprese di costruzioni è stato più abbondante della media sino al

2011, quando è iniziata la precipitosa ritirata del sistema bancario.

5. Chi ha concesso mutui ai

costruttori?

Risposta: praticamente tutte le

banche, popolari, piccoli crediti cooperativi, grandi banche e leasing. Fino al

2008 con tassi di crescita di oltre il 10% (!). Come visto solo dal 2010 si è cominciato

a tirare il freno. Le grandi banche un po’ prima e un po’ di più delle medie e

piccole.

6. Com’è andata a finire?

Risposta: male, malissimo. Dal

2009 i tassi di ingresso a sofferenza (quindi di incapacità di rimborsare i

mutui) si sono raddoppiati. Nel 2012 per le grandi imprese triplicati. Chi ha

preso la sberla peggiore? Le grandi banche, ovviamente, perché finanziavano i

grandi progetti. L’impennata dei default tra il 2011 e il 2013 è

impressionante.

7. Adesso cosa si fa?

Risposta: non lo sa bene nessuno.

La soluzione Bad Bank alla spagnola (SAREB) non sembra più possibile, la BCE

sta mettendo vincoli e paletti ma intanto il monte di sofferenze e incagli è

arrivato al 35% di quanto è stato erogato e non ancora rimborsato. Possibilità

che le imprese della filiera abbiano flussi o rivoli di cassa per pagare? Poche.

Si rientra solo vendendo o svendendo. Possibilità per le banche di realizzare

il valore immobiliare esauribile attraverso le ipoteche? Dubbio, soprattutto

nel breve periodo perché distruggerebbe definitivamente i prezzi di mercato.

Quindi rimane solo la soluzione di uno smaltimento lento con qualcuno (i

privati) che si accolli il compito di avere pazienza e qualcuno (lo Stato) che

ci metta una buona parola e qualche garanzia.

8. Facciamo un po’ di

autocritica?

Risposta: sarebbe il minimo.

Queste ultime tavole della Banca d’Italia certificano che fino al 2009 il

sistema bancario ha continuato a erogare mutui a società della filiera

immobiliare che a) erano in perdita b) avevano un elevato livello d’invenduto

c) erano finanziariamente fragili e d) erano già molto indebitate. Le sofferenze che ne sono scaturite sono la

naturale conseguenza di politiche del credito anestetizzate dall’abitudine a

fare tanti mutui ai costruttori. Poiché ai vertici delle banche c’erano negli

anni 2007-2009 più o meno gli stessi amministratori che sono stati osannati per

avere costruito la crescita delle banche magari qualche riflessione in più

sulla loro capacità di analisi prospettica dei rischi andrebbe fatta.

Accantonare centinaia di milioni di nuove sofferenze immobiliari ogni anno più

che ‘coraggioso’ sembra essere uguale a chiudere le stalle quando i buoi sono

scappati.

Tirando le somme:

- la bolla immobiliare italiana

esiste eccome

- è stato normale finanziare

l’industria delle costruzioni fino al 2005-2006, ma un po’ meno proseguire fino

al 2010 quando il rallentamento dell’economia e la crisi finanziaria erano già

in atto. Un effetto inerziale ma miope

- l’errore è stato generalizzato.

Praticamente tutte le banche sono cadute nella trappola immobiliare

- per la filiera immobiliare la

facilità di finanziamento è stata una grande abbuffata per circa 40 anni, adesso

si pagano tutti i conti.